来源:杏彩平台官网注册登录 发布时间:2024-03-24 23:50:36 人气:1

;授权扑克财经 App 发布,导图制作:扑克财经App;下载扑克财经App(iOS及安卓)获取更多信息。

本文中我们采用2年期美国国债收益率、美元指数以及WTI油价构建了强冲击指标,以此研究强冲击时期对于新兴市场以及美国经济的影响。

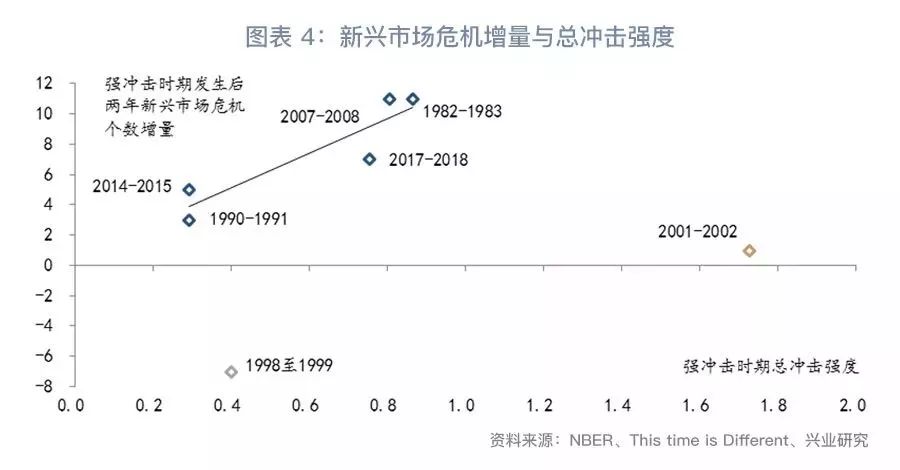

强冲击时期发生后,新兴市场危机数目往往会有一个快速的飙升,并在之后的1到2年达到阶段性高点,历史预警概率达到85.7%。冲击强度越高通常导致发生危机的经济体越多。

强冲击时期叠加美国金融环境收紧或导致美国经济见顶并走向衰退。2008年后美国超宽松货币环境使得美国自身对于强冲击容忍度提高,加剧了美国与非美的分化。

当前我们处于新一轮强冲击时期,新兴市场将继续承压,个体风险除与外部冲击强度相关外,还受到个体脆弱性差异的影响。未来重视美国金融环境趋紧后强冲击对于美国经济的负面影响。而美元指数走弱大概率成为此轮强冲击结束的途径。

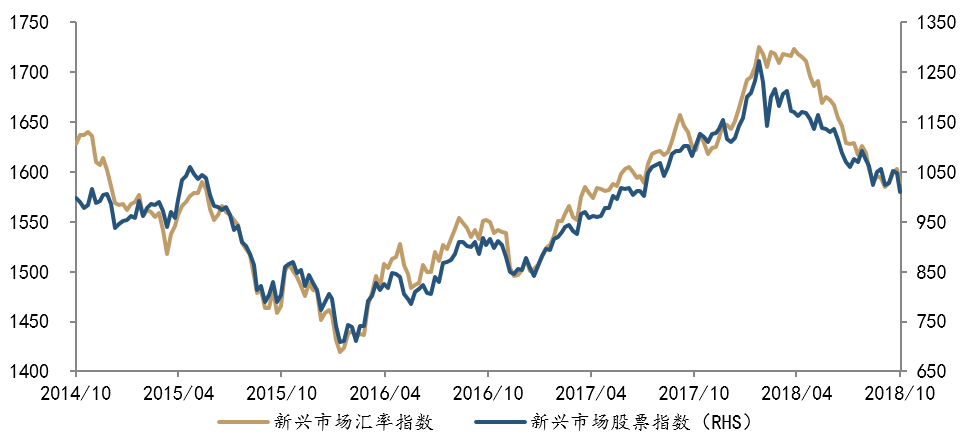

2018年第一季度以来,新兴经济体遭受显著冲击,汇率和股市集体下行(详见图表 1)。通常而言,美国的利率越高或者汇率越强,新兴市场遭受的资本外流压力越大。而如果油价越高,新兴市场中原油净进口国受到的通胀压力越大,也会影响本国经济。与此同时,如果利率、美元、油价足够高企,发达经济体同样也会遭受冲击。所以本文中我们采用美国国债收益率、美元指数以及油价构建了强冲击指标,以此定义强冲击时期,用来观察经济体遭受外部冲击的程度,以及强冲击对于新兴市场以及美国经济的影响,最后观察强冲击时期结束的路径。

我们采用2年期美国国债收益率[1]、美元指数以及WTI油价[2]定义强冲击时期,选取1977年至今季均同比数据。将2年期美国国债收益率、美元指数以及WTI油价季均同比均为正的时期定义为强冲击时期,三者均值定义为当季的冲击强度。强冲击持续时长与持续期内冲击强度均值的乘积定义为总冲击强度(详见图表 2)。

1977年至今,强冲击时期一共出现过9次,持续时长在1至5个季度不等,不同时段冲击强度存在一定的差异。其中1984年的总冲击强度从数量级上来看明显低于其余几次,我们大家都认为忽略此段更为合适。忽略后1977年第二季度至今强冲击时期共出现过8次,目前我们正处于2018年第三季度开始的新一轮强冲击时期,呈现出单位冲击强度很大的特征。其中1989、1999以及2005年开始的4次强冲击时期发生在产出缺口繁荣期(详见图表 2)。下文中我们将讨论强冲击时期对新兴市场以及发达国家(以美国为代表)的影响。

通常提及的危机一般是指汇率危机、银行业危机以及主权债务危机,这是在真实的情况中经常会相互关联的三种危机[3]。1980年后,汇率危机与银行业危机经常呈现伴生状态。通常银行业危机的发生会早于汇率危机,而汇率危机的爆发又会加剧银行业危机。当系统性银行危机被汇率危机加剧时,政府不得不介入提供银行债务担保,收购银行受损资产或者注资,这会危害公共财政。如果代价足够大的话,这些救助措施又容易引发第三种危机——主权债务危机。当然债务危机也可能源于简单的财政透支,而不一定源于某个金融部门的崩溃。只不过债务危机如果出现的话,汇率危机和银行危机大概率也会跟随。

通常三者同时大规模发生的时候就是严重的新兴市场危机,1980至2011年间主权债务危机只发生在新兴市场国家。我们参考NBER Working Paper 17252以及“This time is Different[4]”,统计了1980至2011年间发生的新兴市场系统性银行危机以及主权债务危机。并根据两篇文章中提供的标准,界定了2012年至今新兴市场国家发生系统性银行危机以及主权债务危机的个数。不过因为很多新兴市场公开数据的有限性[5],所以我们的统计会与真实的情况存在偏差。汇率危机我们采用Frankel 和 Rose在1996年设定的标准——名义汇率(本币兑美元汇率)一年内贬值超过25%同时年均贬值幅度超过10%。

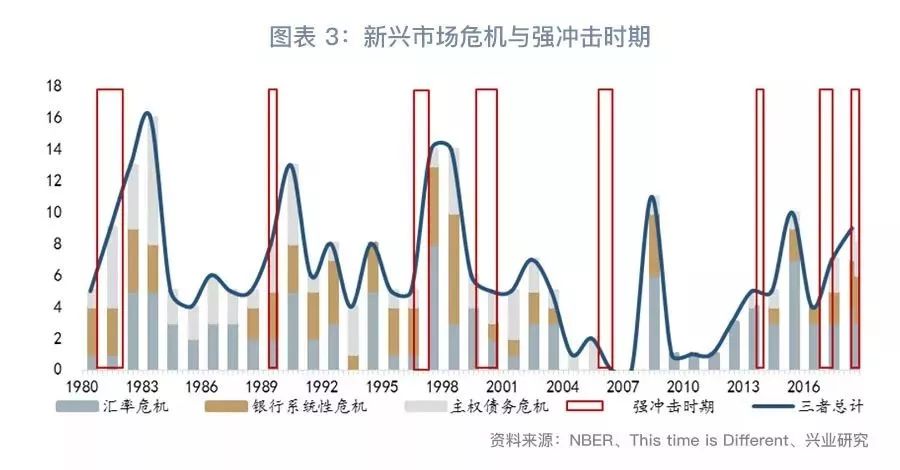

我们得知,新兴市场危机与强冲击时期关联性非常密切。强冲击时期发生时,新兴市场危机数目往往刚探底回升或者处于阶段性低点,而强冲击时期则是新兴市场危机的加速器。强冲击时期发生后,新兴市场危机的数目往往会有一个快速的飙升,并在之后的1到2年达到阶段性高点(详见图表 3),除了1997年强冲击发生当年危机个数持平第二年。1997年强冲击结束于1997年第一季度,而亚洲金融危机大规模爆发发生于第二季度之后,实际上也存在时间差,不过在年度数据统计中无法显示出时滞。对比强冲击发生时期总冲击强度与发生后两年新兴市场危机个数相较发生当年增量,存在一定线),但也存在较为特殊的两次。

此外,我们发现,2000年后,新兴市场危机数目整体较2000年前下降。这与2000年后新兴市场逐步放开汇率浮动、增加外汇存底以及举债方式更多转向国内有关。这些改变降低了新兴市场整体风险,所以在21世纪最初的10年一度出现了新兴市场或不再出现危机的市场幻觉。从近几年的情况去看,新兴市场危机还是会发生,只不过总体力度较上个世纪确实出现了显而易见地下降。目前我们正处于2018年第三季度开始的新一轮强冲击时期,不同新兴经济体各自受到冲击的程度更多取决于其自身的脆弱性[7]。

1980年至今的7次强冲击时期(不含2018年这次),6次均预警了之后1至2年新兴市场危机个数的飙升,指示概率为85.7%[8]。而且其中5次强冲击时期发生后危机个数的飙升都与冲击期内的总强度较为相关。而根据Kaminsky以及Reinhart1999年[9]时采用M2、国内债务/GDP、真实利率、银行存款、进出口、实际汇率、外汇存底、工业产出以及股票在市场上买卖的金额等所设计的危机监测指标,对于汇率、银行危机以及主权债务危机发生预测概率为57%至93%不等。可见我们设计的强冲击指标对于新兴市场危机集中爆发的预测精度已经较高。

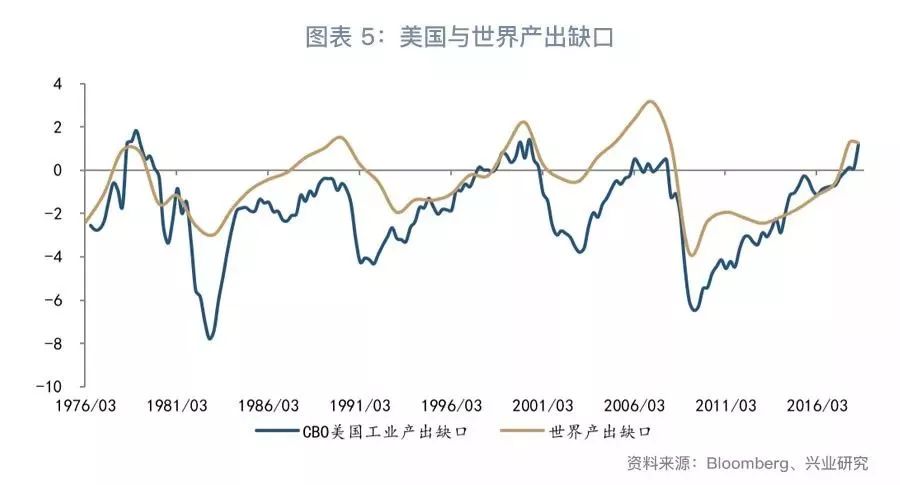

通常美国产出缺口同步或领先于世界产出缺口一年。如果强冲击时期对于新兴市场造成冲击的同时,叠加美国经济的高位回落,则世界经济存在高位回落风险(详见图表 5)。IMF近期已下调未来两年全球经济稳步的增长预期。

1980年至今美国的四次衰退中,1980年的衰退源于1973年之后油价在投资周期中数年的持续飙升(6倍),叠加美国当时进口量暴增带来的高通胀,导致美联储货币政策超预期收紧带来的去杠杆。而2008年的次贷危机是1929年大萧条以来美国最严重的衰退,主要源于次级贷杠杆率过高、去杠杆诱发的大型通缩性衰退。抛开这些大型去杠杆带来的大型债务危机[10],我们得知,强冲击时期叠加美国金融环境收紧本身也足够引发美国经济进入一般衰退意义上的“小”危机。

1989和2000年,当强冲击时期与美国金融环境紧缩期(相比中等水准)叠加时,恰巧是美国当轮经济扩张期的高点,而且美国经济都在之后进入衰退(详见图表 6)。从历史演进的角度来看,当美联储刚开始紧缩之时,往往对应于全球经济开始复苏。这时美联储相比其余央行更为前瞻的货币政策促使经济复苏初期美元和美债收益率的上行,同时整体经济的复苏也支持油价的走强,经济的正向循环与强冲击时期可以共存。而随着经济正向循环的演进达到临界点,美元、美债以及油价的走强就会对处于经济高点的美国和全球经济造成冲击。利率的走强会抬升美国企业和居民的借贷成本,在利息的偿还开始需要慢慢的变多的靠借贷偿还,叠加油价的飙升开始抑制终端需求之时,正向循环的演进就会发生反转。而如果此时叠加美元的走强,除美国外其余经济体以本币计价的美元外债以及油价成本就会出现更显著的飙升,进而对非美经济体造成显著的冲击。

美国金融环境的宽松能够缓冲强冲击对其的影响。所以我们得知在以往美国金融环境尚处宽松之时,强冲击并不会对于美国经济造成实质性影响。目前从芝加哥联储美国金融状况指数来看,美国金融环境尚处宽松。最新的9月FOMC会议上,美联储也认可美国金融环境尚处宽松,不过发言中特意删除了之前纪要中均有的“美国货币环境尚宽松”的措辞。

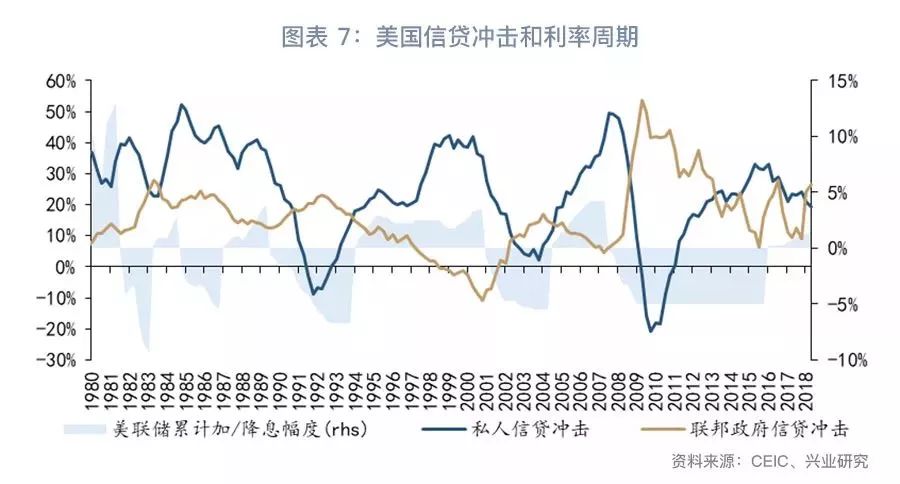

次贷危机后美联储量化宽松的货币政策延长了本次美国金融状况处于宽松区间的时间。而美国金融环境处于宽松时间越长,其对强冲击的忍受时间越长。这更容易促使美国和其它经济体状况的分化,进一步加剧强冲击的持续[11],进而对其余的经济体造成更显著的冲击。我们得知,2008年之后,强冲击出现次数是1980年以来美国几轮完整经济周期中次数最多的,这或与美国此轮对于强冲击忍受时间更久有一定关联。不过另一方面,美国金融环境处于宽松的时间越久,也未必就对于其经济发展越有利。2015年起美国私人部门信贷持续下降,表明量化宽松政策对经济的刺激在当时已现拐点[12]。如我们在《兴业研究G7汇率季度展望:非美迎来曙光——2018年第四季度G7汇率展望20180929》中所述,这两年美国经济复苏具有一定的特殊性,主要源于政府部门信贷的增加(详见图表 7)。而财政赤字的扩张不具有可持续性。我们大家都认为,美国财政赤字恶化的风险并未得到市场足够重视[13]。

目前来看,随着美联储删除“美国货币环境尚宽松”以及后续加息和缩表的继续进行,美国的金融环境或会逐步转向偏紧。不过随着这些年来市场共识的中性利率的下降,也不排除此次紧缩并未到位经济就衰退的可能性(主要指欧日,当然也不排除美国)。

历史情况去看,强冲击时期持续的时间都不会过长。因为强冲击时期对经济的冲击过大,使得2年期美国国债收益率、美元指数或者油价总有一个会因为后续经济的下行而出现拐点。那么接下来我们将讨论强冲击时期结束的路径。

强冲击时期的结束需要2年期美国国债收益率、美元指数或者WTI油价至少一个季均同比转负。历史来看,2年期美国国债收益率与美联储联邦基金目标利率同步性很好。按照目前美联储的表态,未来或仍有4-5次加息可能,这使得2年期美国国债收益率短期内转势几无可能。而伊朗问题主导的供给冲击决定了油价在未来几个季度仍将保持高位。考虑2017年第四季度至2018年第三季度三者基期价格,以及各自未来走势预期,美元指数在未来一年的走势将决定强冲击时期能否结束。

具体到未来一年来看,最具挑战的是2019年第一季度。美元指数基期的低价,使得其必须在2018年第三季度均价基础上累计下跌5.05%以上才能消除强冲击持续的忧虑(详见图表 8)。从1979年至今美元指数两轮完整的大周期来看,季度均价(T季度)相比2个季度前均价(T-2季度)下跌5.05%共发生过33次,其中32次发生在美元熊市中(详见图表 9)。最近的一次发生在2017年第三季度(未计入前面的33次统计值中)。也就是说,想要消除强冲击持续的忧虑,需要美元指数就此开始大幅走弱。否则在目前的状态下,新兴市场未来1至2年仍存爆发危机的隐忧,程度将部分取决于总冲击强度。而如果美国金融环境宽松维持的时间越久,本次强冲击对于其余国家造成的冲击将会越大。而如果在强冲击仍持续阶段,美国金融环境已结束宽松,转为偏紧,则美国经济至少会出现一般衰退意义上的“小”危机[14]。

[1]3M Libor可以更加好反映美联储加息对于美元流动性的影响,但是时间序列数据较短,从1986年起才有统计。故本文中我们采用2年期美国国债收益率作为美元利率指标。

[2]1983年3月以前采用中东原油美国月度到岸价,1983年3月以后采用WTI期货首月连续价格。

[5]对于系统性银行危机以及主权债务危机的界定,因为通常缺乏高频以及公开可得的数据来观测,而更多的只能以事件来界定,使得其界定起来存在比较大的难度。而且即使根据事件也存在一些时点难以界定的问题。

[6]未统计2018年开始的这次。2016年开始的强冲击时期后两年增量暂按2017至2018年至今数据统计。

[7]可根据新兴经济体经常项目状况、外债状况、财政赤字、宏观经济稳定性(增长和通胀)、汇率灵活性、危机历史以及政治稳定性来综合评断。

[8]虽然2007至2008年新兴市场危机与发达经济体危机爆发的先后顺序与以往存在比较大差别。但是因为也符合我们1到2年的范畴,故而一并统计。

[11]其他经济体状况不佳,反而更容易促使美元的走强。而美国对于强冲击的忍受持续,有助于其经济情况的延续,使得加息得以持续进而继续推高美债收益率。而油价从基数来看,同比为正仍将持续相当长一段时间。

[13]详见《兴业研究G7汇率季度展望:非美迎来曙光——2018年第四季度G7汇率展望20180929》。